பண்டைய காலத்தில் கோதுமையை வைத்து கண்டறியப்பட்ட கர்ப்பம்; எப்படி நடந்தது இந்த சோத...

Personal Finance: வைகைப் புயல் வடிவேலு கற்றுத் தந்த பாடம்… நிதிச் சுதந்திரம் - 2

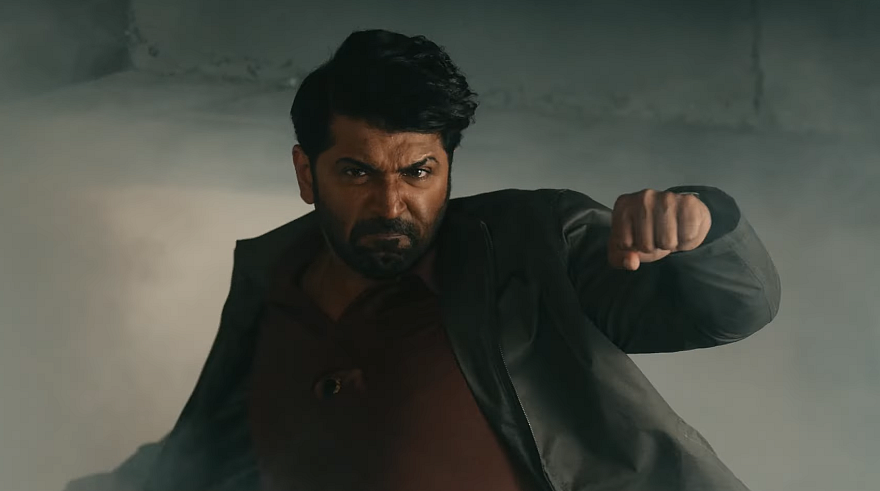

‘போக்கிரி’ படத்தில் வைகைப் புயல் வடிவேலு சின்னஞ்சிறுசுகளிடம் எக்குத்தப்பாக அடி வாங்கிய பிறகு சொல்லும் வசனம்: ‘‘எதையும் பிளான் பண்ணிப் பண்ணனும்…’’

இந்த வசனம் எதற்குப் பொருந்துமோ, பொருந்தாதோ, நாம் நிதிச் சுதந்திரம் அடைவதற்கு நூறு சதவிகிதம் பொருந்தும். ஒருவர் தன்னுடைய வாழ்க்கையில் நிதிச் சுதந்திரம் அடைய வேண்டும் எனில், அவர் நிச்சயமாக பிளான் பண்ண வேண்டும்.

‘இன்று நான் இந்த நிலைமையில் இருக்கிறேன். எனக்கான நிதிச் சுதந்திரத்தை நான் இந்த வயதில் அடைவேன். அதற்கு நான் என்ன செய்ய வேண்டும்’ என்பதை யோசித்து, அதற்கான பிளானைச் சரியாக அமைத்துக்கொண்டு, அவ்வப்போது சிற்சில மாற்றங்களை இந்த பிளானில் செய்தாலும், மெயின் பிளானில் இருந்து பின்வாங்காமல், தொடர்ந்து செயல்படுத்தி சென்றால், குறிப்பிட்ட வயதில் நிதிச் சுதந்திரம் என்கிற இலக்கினை நம் எல்லோராலும் அடைய முடியும்.

இன்றைக்கு நம்மில் பலர் நிதிச் சுதந்திரத்தை அடைய முடியாமல் இருப்பதற்கு முக்கியமான காரணமே, அப்படி எந்தவொரு பிளானும் நம்மிடம் இல்லாமல் இருப்பதே. அல்லது, நம் மனதுக்குத் தோன்றியபடி ஏதோ ஒரு அரைகுறை பிளானை வைத்துக் கொண்டு, அதையும் ஏனோதானோ என்று பின்பற்றுவதன் விளைவே, நிதிச் சுதந்திரம் என்பதை அடடையாமல் இருப்பதற்கு முக்கியமான காரணம் ஆகும்.

அது என்ன பிளான்…?

ஒரு சின்ன உதாரணத்தைப் பார்ப்போம். நீங்கள் குடும்பத்தினருடன் கோவையில் இருந்து திருவண்ணாமலைக்கு காரில் சென்றுவர நினைக்கிறீர்கள். இதற்கு எப்படி எல்லாம் திட்டமிடுவீர்கள்? உங்கள் கார் திருவண்ணாமலைக்குச் சென்று சேரும் வரை நன்றாக ஓடுமா, டயர் நன்றாக இருக்கிறதா, தேவையான பெட்ரோல், டீசல் இருக்கிறதா, செல்லும் வழி தெரியுமா, சாப்பாட்டுக்கு எங்கே நிறுத்துவது, திடீரென பிரச்னை வந்தால், யாரை அணுகுவது என்பதை எல்லாம் திட்டமிட்டுத்தானே பயணத்தை ஆரம்பிப்பீர்கள்.

இதே மாதிரி நம் வாழ்க்கைப் பயணத்தையும் திட்டமிட்டு நடத்தத் தேவை நிதித் திட்டமிடல் என்கிற பிளான். நம் வாழ்க்கையில் நாம் நிச்சயமாக நிதிச் சுதந்திரத்தை அடைய வேண்டும் எனில், ஒவ்வொருவரும் அவசியம் செய்துகொள்ள பிளான்தான், நிதித் திட்டமிடல். இதனை ‘Financial Planning’ என்பார்கள். அது என்ன நிதித் திட்டமிடல்…?

இன்றைக்கு நம்முடைய வருமானம் எந்த அளவுக்கு இருக்கிறது, இதில் செலவு போக மீதமிருக்கும் பணம் எவ்வளவு, நம் எதிர்கால இலக்குகள் என்ன, மீதமாகும் பணத்தைக் கொண்டு நம் எதிர்கால இலக்குகளை நிறைவேற்றிக் கொள்ள நாம் எந்தெந்த வகையில் முதலீடு செய்ய வேண்டும், எந்த முதலீட்டை நாம் மேற்கொண்டால், நம்மால் நிதிச் சுதந்திரத்தை அடைய முடியும் என்பதை சரியாகத் திட்டமிடுவதுதான் நிதித் திட்டமிடலின் அடிப்படை.

ஐந்து படிநிலைகள்…

நிதித் திட்டமிடலில் ஐந்து படிநிலைகள் உள்ளன. இந்த ஐந்து படிநிலைகள் பற்றி கொஞ்சம் சுருக்கமாகப் பார்ப்போம்.

1. நிதி சார்ந்த இலக்குகளை நிர்ணயம் செய்தல்…

ஒருவருக்குப் பல விதமான நிதி சார்ந்த இலக்குகள் இருக்கலாம். பொதுவாக, இலக்குகள் என்று வரும்போது பின்வரும் இலக்குகள் முக்கியமானவை.

1. சொந்த வீடு வாங்குவதற்கான டவுன்பேமென்ட் பணத்தைச் சேர்த்தல்.

2. குழந்தை/குழந்தைகளின் பள்ளிப் படிப்புக்கான பணத்தை (ஒரு ஆண்டில்) சேர்ப்பது.

3. குழந்தை/குழந்தைகளின் கல்லூரிப் படிப்புக்கான பணத்தை (10 - 15 ஆண்டு) சேர்ப்பது.

4. குழந்தை/குழந்தைகளின் திருமணத்துக்கான பணத்தை (15 - 20 ஆண்டு) சேர்ப்பது.

5. உங்களுடைய ஓய்வுக் காலத்துக்கான தேவையான பணத்தைச் சேர்ப்பது.

6. வெளிநாடுகளுக்குச் சுற்றுலா செல்லும் பணத்தைச் சேர்ப்பது.

இந்த இலக்குகள் எல்லாமே ஒரே அளவில் முக்கியத்துவம் பெறுபவை அல்ல. உதாரணமாக, குழந்தைகளின் பள்ளி மற்றும் கல்லூரிப் படிப்பு மிக முக்கியமான இடத்தைப் பெறுகிறது. ஓய்வுக் காலத்துக்கான பணத்தைச் சேர்ப்பது மிகவும் முக்கியமானதாகும். ஆனால், வெளிநாடு சுற்றுலா செல்வதற்கான பணத்தைத் திரட்டுவது மிக முக்கியமான இலக்கு அல்ல.

ஒருவர் வெளிநாடு சுற்றுலா சென்றாலும் செல்லாவிட்டாலும் மிகப் பெரிய இழப்பைச் சந்திக்க மாட்டார். ஆனால், ஓய்வுக் காலத்துக்கான பணத்தைச் சேர்க்காமல் விட்டால், ஒருவர் பிற்பாடு மிகப் பெரிய கஷ்டத்தை அனுபவிக்க வேண்டியிருக்கும்.

2. தற்போதைய நிதி நிலையை ஆராய்தல்…

ஒருவருக்குப் பல விதமான எதிர்கால இலக்குகள் இருக்கலாம். இந்த இலக்குகளைச் சரியாக நிறைவேற்றி நிதிச் சுதந்திரத்தை அடைய வேண்டும் எனில், அதற்குத் தேவையான வருமானம் அவரிடம் இருக்க வேண்டும். ஒருவரின் மாத வருமானம் வெறும் ரூ.25,000 என இருக்கும்போது, அவருக்கான மாத வாடகை மற்றும் சாப்பாட்டுச் செலவுக்கே பெரும் பணம் போய்விடும்.

இந்த நிலையில், அவர் முதலீடு செய்வதற்கான பணத்தை மிகக் குறைந்த அளவிலேயே சேர்க்க முடியும். இந்த நிலையில், ஒருவர் தனது வருமானத்தை இன்னும் எப்படி அதிகரிக்க முடியும் என்பது பற்றி யோசிக்கலாம். அல்லது, செலவுகளை எப்படிக் குறைக்க முடியும் என யோசிக்கலாம். இப்படிச் செய்வதன் மூலம் நம்மால் எவ்வளவு தொகையை முதலீடு செய்ய முடியும் என்பதை ஓரளவுக்குக் கணிக்க முடியும். இது நிதித் திட்டமிடலின் இரண்டாவது முக்கியமான கட்டம் ஆகும்.

3. அசெட் அலோகேஷன்படி முதலீட்டை மேற்கொள்வது…

எதிர்காலத்துக்குத் தேவையான இலக்குகளை மேற்கொள்ள வேண்டும் எனில், நம் பணத்தை ஒரே விதமான முதலீட்டில் முதலீடுகளைச் செய்யக்கூடாது. ரியல் எஸ்டேட், தங்கம், பங்குச் சந்தை, மியூச்சுவல் ஃபண்ட் எனப் பல விதமான முதலீடுகளில் பிரித்து முதலீடு செய்ய வேண்டும். மியூச்சுவல் ஃபண்ட் என்று வரும்போது பங்குச் சந்தையில் மட்டுமே முதலீடு செய்யாமல், கடன் சந்தை மற்றும் ஹைபிரீட் ஃபண்டுகளில் எனப் பிரித்து முதலீடு செய்ய வேண்டும்.

இப்படிப் பிரித்து முதலீடு செய்யும்போது ஒவ்வொரு முதலீட்டிலும் உள்ள ரிஸ்க் என்ன, எவ்வளவு வருமானம் கிடைப்பதற்கு வாய்ப்பு இருக்கிறது என்பதை ஆராய்வது மிகவும் அவசியம். குறைந்த ரிஸ்க்கில் ஆரம்பித்து, அதிக ரிஸ்க் உள்ள முதலீடுகள் வரை பிரித்து முதலீடு செய்வதன் மூலம் நீண்ட காலத்தில் நல்ல லாபம் அடைய முடியும்.

4. முதலீட்டைத் தொடர்ந்து மேற்கொள்ளுதல்….

ஒருவருக்கு நிதிச் சுதந்திரத்தைத் தரப்போவது அவர் மேற்கொள்ள இருக்கும் முதலீட்டைப் பொருத்ததுதான். எந்தெந்த முதலீட்டில் எவ்வளவு தொகையை முதலீடு செய்யப் போகிறோம் என்பதை ஒருமுறை முடிவு செய்துவிட்டால், அதை எந்த இக்கட்டான காலகட்டத்திலும் நிறுத்தக்கூடாது. சிலர், முதலீட்டைச் சரியாக ஆரம்பித்துவிடுகிறார்கள். ஆனால், சில ஆண்டுகள் போன பின்பு அந்த முதலீட்டை நிறுத்திவிடுகிறார்கள்.

ஏதோ ஒரு பெரிய இடர் வந்துவிட்டது, வருமானம் குறைந்துவிட்டது என அதற்குப் பல காரணங்களைச் சொல்கிறார்கள். ஆனால், நம் எதிர்கால நிதி இலக்குகளை நாம் சரியாக அடைய வேண்டும் எனில், நம் முதலீட்டை எந்தக் காலத்திலும் நிறுத்தவே கூடாது.

5. தொடர்ந்து கண்காணிப்பது அவசியம்…

சரி, எதிர்கால இலக்குகளை நிறைவேற்றி நிதிச் சுதந்திரத்தை அடைகிற மாதிரியான முதலீட்டைச் செய்ய ஆரம்பித்துவிட்டோம். அதைக் கண்ணை மூடிக் கொண்டு தொடர்ந்து செய்யலாமா என்றால், நிச்சயம் இல்லை. ஆண்டுக்கு ஒரு முறையாவது நம்முடைய முதலீடு நாம் எதிர்பார்த்த லாபத்தைத் தந்துகொண்டிருக்கிறதா என்பதைக் கட்டாயம் பார்க்க வேண்டும்.

எந்த முதலீடுகள் நாம் எதிர்பார்த்த லாபத்தைத் தரவில்லை எனில், அந்த முதலீடுகளில் வெளியேறி விட்டு, நாம் எதிர்பார்க்கும் புதிய முதலீடுகளை மேற்கொள்வது அவசியம்.

தவிர, நம் நிதித் திட்டமிடலிலும் காலத்துக்கேற்ப சில மாற்றங்களைச் செய்ய வேண்டியிருக்கும். எதிர்காலத்தில் இதெல்லாம் நமக்குத் தேவை என்று பல விஷயங்களுக்காக நாம் பணத்தைச் சேர்க்க ஆரம்பித்திருப்போம். ஆனால், காலப் போக்கில் பல விஷயங்கள் மாறியிருக்கும். அந்த மாற்றத்துக்கேற்ப நம் நிதித் திட்டமிடலிலும் சில மாற்றங்களைச் செய்வது அவசியம்.

நிதித் திட்டமிடல் யார் செய்வது?

நம் உடம்புக்கு ஏதாவது ஒரு பிரச்னை வரும்போது, நாமே கை வைத்தியம் செய்துகொள்வது போல, நமக்கான நிதித் திட்டமிடலை நாமே செய்துகொள்ளக் கூடாது. நம் தேவைகள் என்னென்ன, அவற்றை நிறைவேற்றிக்கொள்ளும் வழிமுறைகள் என்னென்ன என்பது பற்றி எல்லாம் நமக்கு நன்கு தெரிந்திருந்தாலும், ஒரு நிபுணரின் உதவியுடன் நிதித் திட்டமிடலை மேற்கொள்ளும்போது நாம் கவனிக்கத் தவறும் விஷயங்களைச் சரியாக எடுத்துச் சொல்லி, குறை இல்லாத ஒரு நிதித் திட்டமிடலைச் செய்துகொள்ள நிச்சயம் உதவும்.

நிதிச் சுதந்திரம் என்பது மனிதர்கள் போதிய அளவு பணத்துடன் கவலை இல்லாமல் வாழ்வதற்கான வழிகளைக் கண்டறிந்து செயல்படுத்துவதாகும். இந்த நிதிச் சுதந்திரத்தை அடைவதற்குத் தேவையான நிதித் திட்டமிடலை நாம் அனைவரும் சரியாக மேற்கொண்டால் மட்டுமே எதிர்காலத்தில் நாம் எந்தக் கவலையும் இல்லாமல் நிம்மதியாக இருக்க முடியும்…

இந்தக் கட்டுரைத் தொடரைத் தினந்தோறும் படியுங்கள். உங்கள் கேள்விகளையும், கருத்துகளையும், அனுபவங்களையும் ask@labham.money என்கிற மின் அஞ்சல் முகவரி அனுப்பலாம். உங்கள் கருத்துகள், அனுபவங்கள், கேள்விகள் எல்லோருக்கும் பயன்படும்!

அடைவோம் நிதிச் சுதந்திரம்! ₹5 கோடி நிதி சேர்ப்பது எப்படி?

'லாபம்' நடத்தும் இந்தச் சிறப்பு வெபினாரில் கலந்துகொள்ள முன்பதிவு கட்டாயம். ரெஜிஸ்டர் செய்ய: https://forms.gle/iA1VGSuozD4MufDaA (அல்லது) QR கோடு ஸ்கேன் செய்யவும். இதில் கலந்துகொள்பவர்களுக்கு பர்சனல் பேலன்ஸ் ஷீட் & ரிட்டைர்மென்ட் கால்குலேட்டர் ஷீட் இலவசமாக வழங்கப்படும்.

லாபம் வாட்ஸ் அப் சேனலில் இணைந்திட: https://whatsapp.com/channel/0029VbAPqXkIt5rnQOIS4k3o

நீங்களும் நிதிச் சுதந்திரம் பெற வேண்டுமா? 'லாபம்' மூலம் மியூச்சுவல் ஃபண்ட்ஸ் முதலீட்டைத் துவங்க, க்ளிக் பண்ணுங்க: https://wa.me/919600296001?text=நிதி%20சுதந்திரம்

கால்: 9600296001 | வெப்சைட்: https://labham.money/

'லாபம்' - AMFI அங்கீகாரம் பெற்ற மியூச்சுவல் ஃபண்ட் விநியோக நிறுவனம். ARN -310095 | மியூச்சுவல் ஃபண்ட்ஸ் முதலீடு சந்தை அபாயங்களுக்கு உட்பட்டது. முதலீட்டைத் துவங்கும் முன், திட்ட ஆவணங்களைச் சரிபார்க்கவும்.

(நிதிச் சுதந்திரம் அடைவோம்)